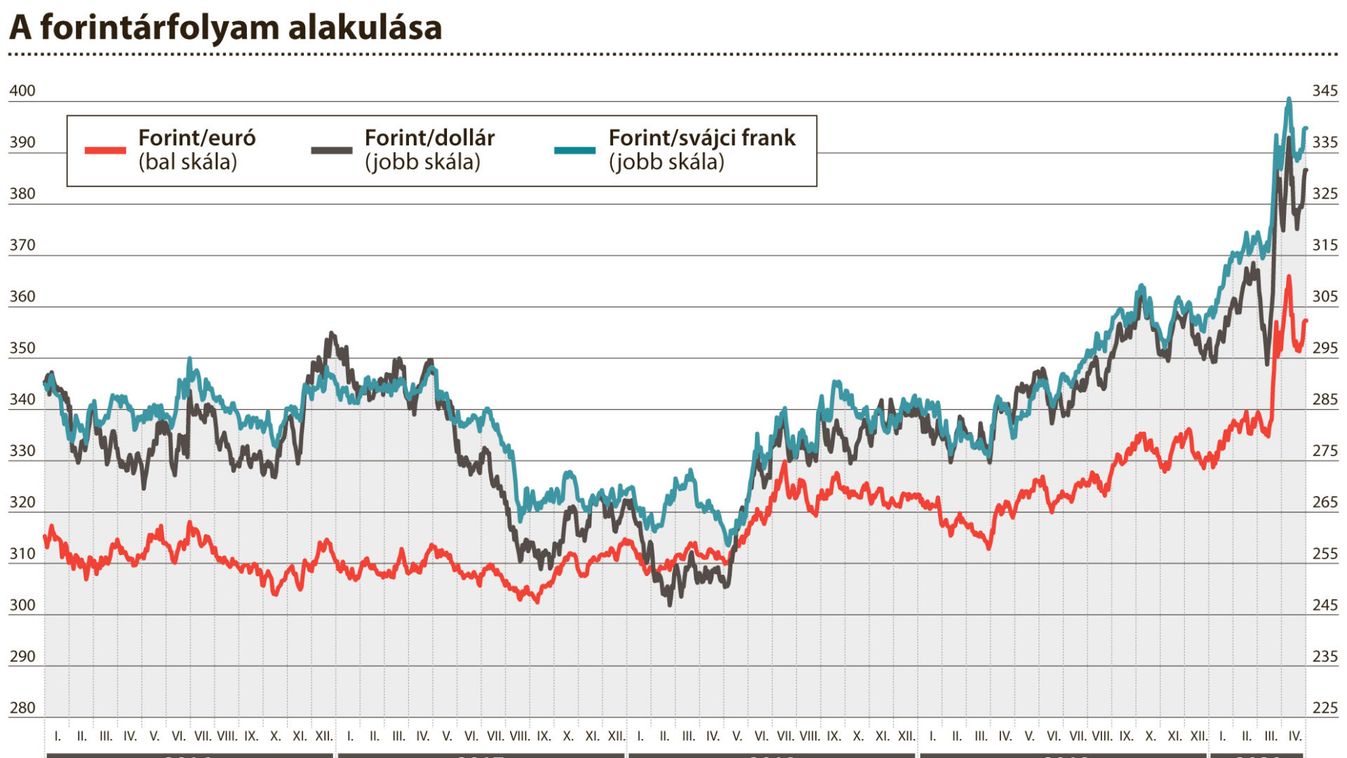

A magyar monetáris politika az elmúlt években közismerten az egyik leglazább volt a világon, így sok piaci szereplő kezdett a hazai fizetőeszköz és néhány másik deviza kamatának különbségére játszani. Míg a forint rövidtávú kamata éppen csak nulla fölött volt, a másik két önálló visegrádi valuta, a lengyel złoty és a cseh korona esetében az adat másfél, illetve két százalék körül mozgott, nem is beszélve a dollárról, amelynek ugyancsak másfél százalék körül volt a kamatszintje.

Tönkretenné a gazdákat a készülő kereskedelmi megállapodás

Kezelhetetlen mennyiségben érkeznének az unióba kifogásolható minőségű, az európai termelési normáknak meg nem felelő agrártermékek.