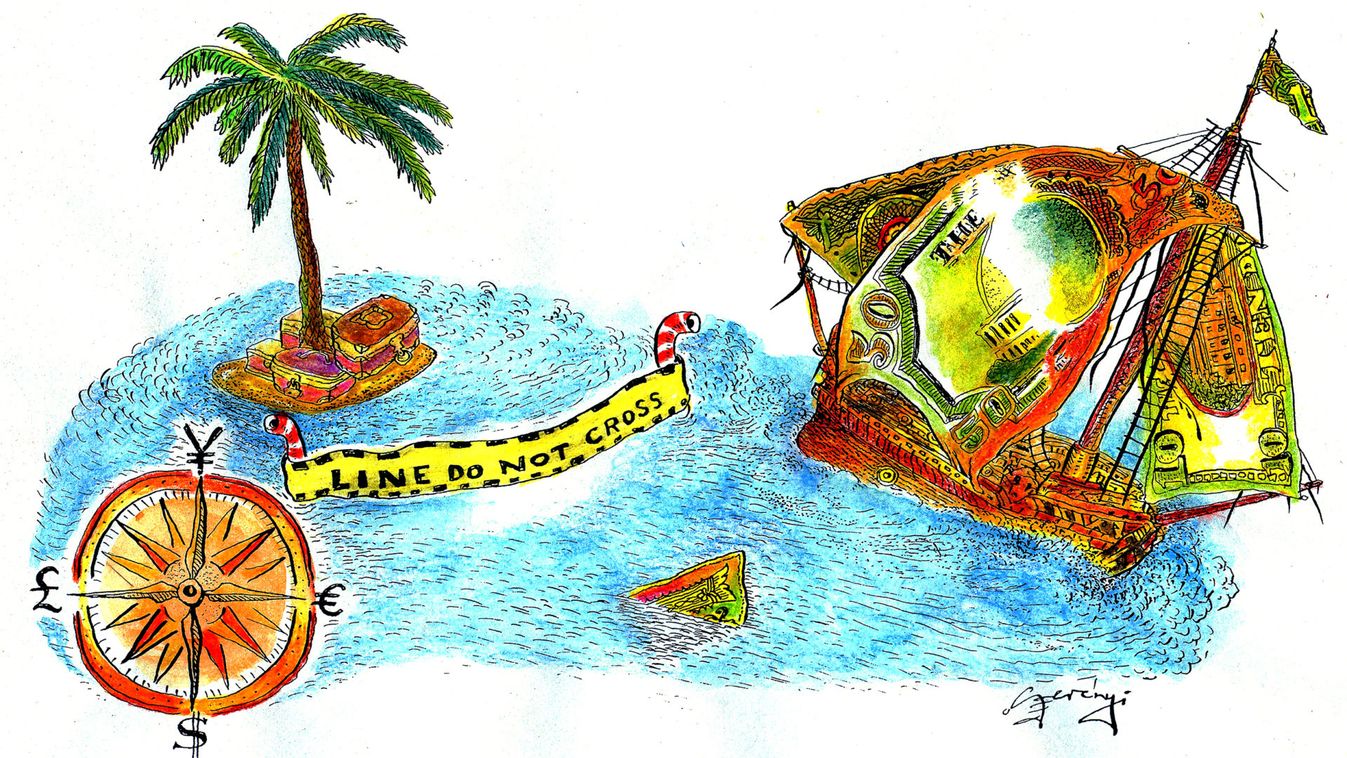

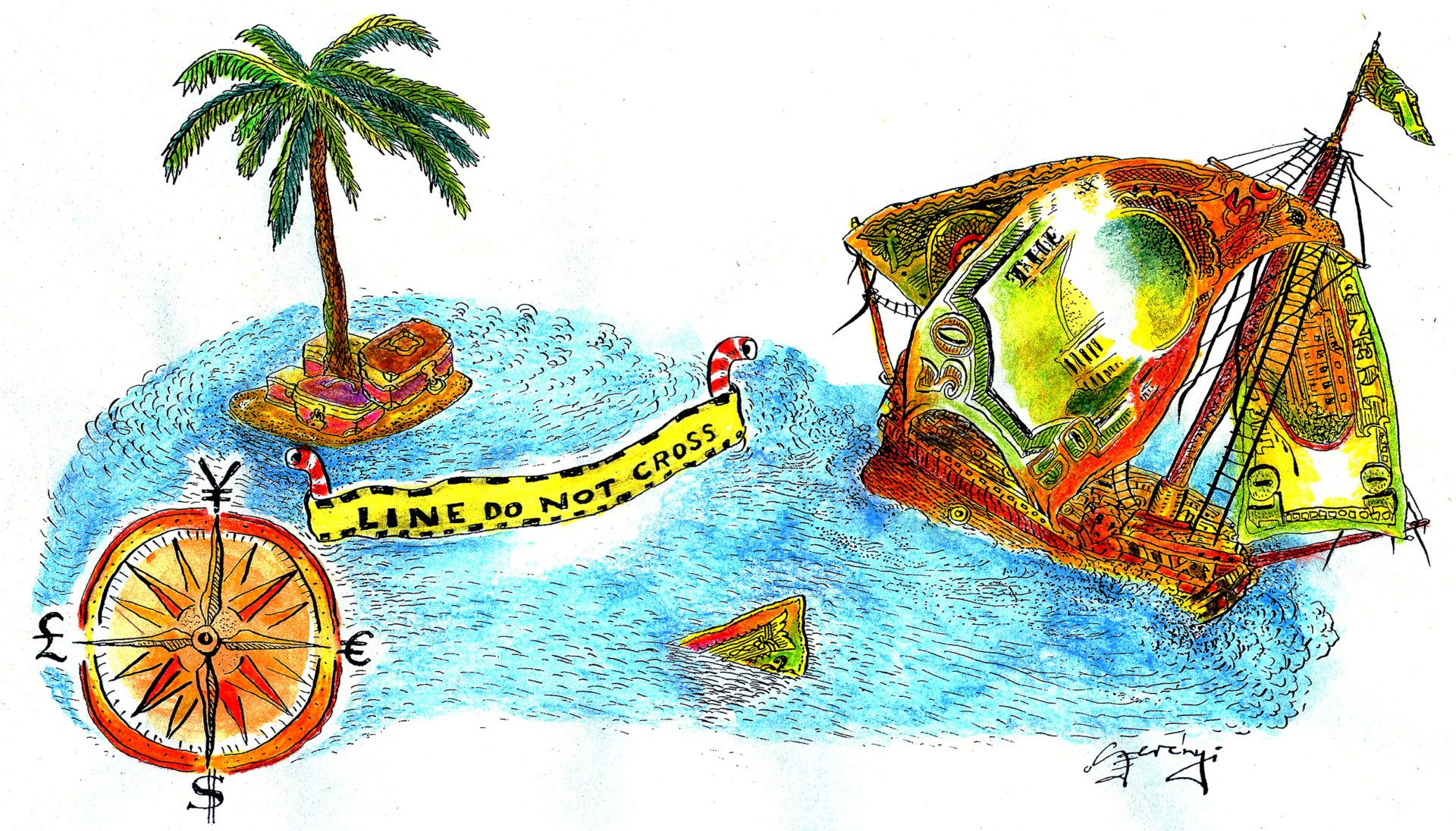

Az, aki az adóparadicsomnak számító Svájcban „trükközne” céges jövedelmével, jövőre már rosszul jár. Míg az öreg kontinens országainak zöme az Európai Parlament összetételéről voksolt a minap, a semlegességére kényes alpesi ország azt szavazta meg, hogy ezentúl nem ad adókedvezményt a svájci székhelyű nemzetközi vállalatoknak. A szankcióra, amely 2020-ban már életbe is léphet, a szavazók közel kétharmada most igent mondott, noha pár éve még elutasították azt. Az egyértelmű döntés nyilván annak is köszönhető, hogy az Európai Unió és a Gazdasági Együttműködési és Fejlesztési Szervezet (OECD) folyamatos nyomást gyakorolt Svájcra is, hogy szüntesse meg azokat az adókedvezményeket, amelyek segítségével az elmúlt években számtalan nagyvállalatot csábítottak Zürichbe, Lausanne-ba, Schaffhausenbe, Bázelbe vagy akár Genfbe. Az OECD ugyanis felismerte, hogy a multik káros és agresszív adótervezése már évi 150-250 milliárd dollár kárt okoz a nemzeti költségvetéseknek, ezért egy 15 pontból álló akciótervbe fogott, hadat üzenve az úgynevezett BEPS-nek. (A Base Erosion and Profit Shifting az adóalapok mesterséges erodálása és a profitok művi átrendezése elleni fellépésre utal – A szerk.)

Persze az unió és a gazdasági szervezet nem csupán Svájcot ostorozta a gazdaság megtisztítása érdekében, hiszen a közösség pénzügyminiszterei már 2017 végén összeállítottak egy listát, amelyre az adóelkerülés ellen nem elég hatékonyan fellépő országok kerültek fel. Az úgynevezett szürkelistán 34 olyan ország szerepelt, amely ígéretet tett arra, hogy összhangba hozza szabályait az uniós normákkal. Így sikernek könyvelhető el, hogy közülük pár hónapja 15 állam eleget tett a kötelezettségének, és megkezdte a munkát a tisztességes adórendszer kialakítása érdekében. E körhöz tartozik például Amerikai Szamoa, az Amerikai Virgin-szigetek, Guam, Szamoa, valamint Trinidad is. Továbbá Tobago, Aruba, Barbados, Belize, Bermuda, a Dominikai Köztársaság, az Egyesült Arab Emírségek, a Fidzsi-szigetek, a Marshall-szigetek, Omán és Vanuatu is felsorakozott az adóparadicsomot megszüntetők mögé.

Szóljon hozzá!

Jelenleg csak a hozzászólások egy kis részét látja. Hozzászóláshoz és a további kommentek megtekintéséhez lépjen be, vagy regisztráljon!