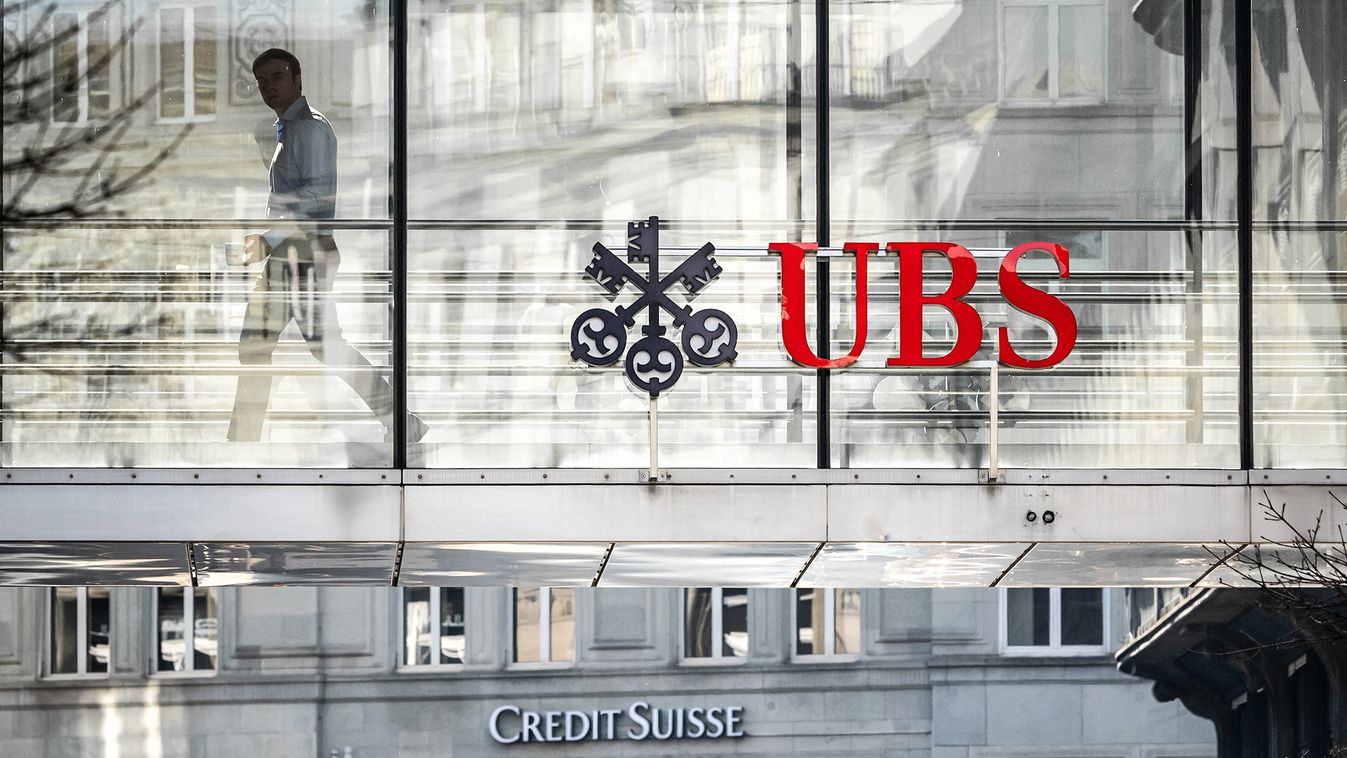

Az elmúlt hetekben az amerikai és európai bankszektort érintő baljós eseményektől volt hangos a világsajtó. Március elején csődöt jelentett az Egyesült Államok 16. legnagyobb bankja, a Silicon Valley Bank (SVB). A 2008-as pénzügyi válság óta ez volt a legnagyobb hitelintézeti csőd a tengerentúlon, éppen ezért nem is meglepő, hogy általános pánikhangulat uralkodott el a tőzsdéken és a híreket olvasó átlagemberekben egyaránt. Ezt követően néhány nappal a bankok hazájában, Svájcban is hasonló események zajlottak le. Itt a több mint 150 éve működő Credit Suisse (CS) bank hosszú haláltusa után jelentett csődöt, a pénzintézetet a szintén svájci, riválisának számító UBS vásárolta meg.

Ezután mindenkiben felmerült a kérdés: vajon a 2008-as, a globális pénzügyi rendszert megrengető válsághoz hasonló folyamatok elején állunk?

Az aggodalmakat tovább tetőzte, hogy ezt követően pár napra a német bankóriás Deutsche Bank részvényei is zuhanni kezdtek.

Jelen cikk írásakor úgy tűnik, hogy nem kell válságtól tartanunk: a tőzsdéken kedvező a hangulat, különösen jól teljesít a bankszektor. Emögött számos indok van, legtöbbjük pedig éppen 2008-ra és az abból az elmúlt bő évtizedben levont tanulságokra vezethető vissza.

Elhibázott döntések, balszerencse: mi vezet egy bank csődjéhez?

Az elmúlt hetek eseményeit követően mindenkiben jogosan merül fel a kérdés: mi vezet odáig, hogy egy bank csődöt jelentsen? Ahhoz, hogy egy bank sikeres legyen, két dologra van szükség: tőkére és likviditásra. A megfelelő tőke a tartós fizetőképesség feltétele, a megfelelő likviditás pedig az azonnali fizetőképességet garantálja.

A banki csődök döntő része abból ered, hogy a pénzintézet túlzott kockázatot vállal, és egy idő után nem tud eleget tenni a betétesei kifizetésének. Lényeges még az is, hogy a bank mindig bizalmon alapuló intézmény, és amennyiben meginog a bizalom, a betétesek sora fordulhat el a pénzintézettől

– magyarázta lapunk megkeresésére Pásztor Szabolcs, az Oeconomus Gazdaságkutató Alapítvány vezető kutatója. Amikor az adott bankba vetett bizalom meginog, akkor következik – ahogyan ezt az SVB és a Credit Suisse példája is jól mutatja – a bankroham. A jelenség ellentmondásos, ugyanakkor befektetői szempontból érthető folyamat. A bizalomvesztés következtében a betétesek egyszerre, nagy mennyiségben kezdik el kivonni pénzüket, ami irracionális döntésnek tűnhet, hiszen ezáltal önbeteljesítő jóslatként saját maguk döntik be a bankot. Másrészről azonban teljesen logikus viselkedés, hiszen ha már elindult a folyamat, akkor jobb minél előbb, még a csőd előtt kivenni a befektetett tőkét.

Ezek ugyanakkor egy hosszú folyamat utolsó lépcsőfokai, egy banki csőd ennél sokkal összetettebb okokból áll össze, a legtöbb esetben a balszerencse, valamint a vezetők elhibázott döntései is közrejátszanak benne.

Az SVB-nél például a bank saját üzleti modelljéből származó kockázatok is hozzájárultak a csődhöz. Ahogy azt neve is jól mutatja, ügyfélbázisának nagy részét a Szilícium-völgy feltörekvő techvállalatai, startupjai tették ki. A koronavírus-járvány lecsengését követően a technológiai szektor forrásai elapadtak, a növekvő infláció pedig érezhetően megdrágította működésüket. Éppen ezért egyre többen kezdtek pénzügyi tartalékaikhoz nyúlni, többek közt az SVB-nél elhelyezett betéteikhez. Emellett az is visszaütött, hogy a beérkező tőkét a bank államkötvényekbe fektette, ami akkor még kifejezetten jó stratégiának tűnt, ugyanakkor az infláció miatt az amerikai központi jegybank elkezdte emelni az alapkamatot, a korábban vásárolt államkötvények pedig egyre kevesebbet értek.

Az SVB-nél egyébként egy klasszikus hibát követtek el, ugyanis a bank tőkéjének nagy részét alacsony hozamú pénzügyi eszközökbe fektették

– fűzte hozzá a szakértő. Ez a két faktor együttesen azt eredményezte, hogy el kellett adnia a kötvények egy részét, melyet csak veszteséggel tudott megtenni a bank, ezzel párhuzamosan pedig bejelentették, hogy 2,25 milliárd dollárnyi befektetést szeretnének bevonni a cégbe. A Founders’ Found kockázatitőke-befektető cég ezért azt tanácsolta ügyfeleinek, hogy vonják ki pénzüket a bankból, ez pedig villámgyorsan elterjedt a Szilícium-völgyben. A betétesek egymás után menekítették ki tőkéjüket, pillanatok alatt 42 milliárd dollárt, ami azonnali fizetésképtelenséget okozott.

Szóljon hozzá!

Jelenleg csak a hozzászólások egy kis részét látja. Hozzászóláshoz és a további kommentek megtekintéséhez lépjen be, vagy regisztráljon!