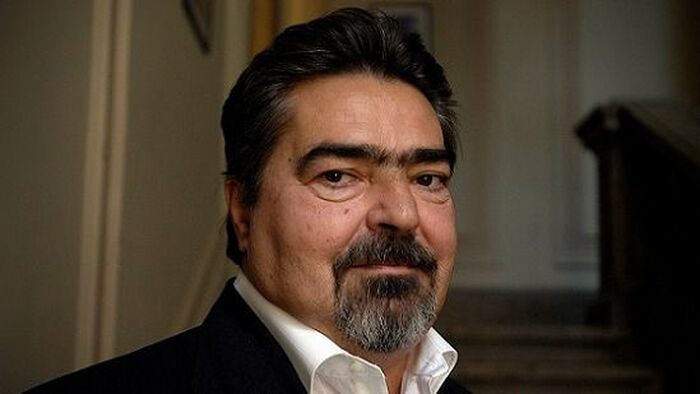

Simon Johnson, aki a G7-pénzügyminiszterek és jegybanki vezetők hétvégi, kanadai értekezlete után nyilatkozott a BBC rádiónak, kijelentette: a Hetek a jelek szerint „egyáltalán nem tudnak arról”, hogy Európa jelentős része súlyos válsággal néz szembe, és ez Görögországon, Spanyolországon és Portugálián kívül kiterjed Írországra is, sőt „Olaszország is igencsak a tűzvonalban van”. Johnson szerint mára „nagyon súlyos válság” alakult ki a valutaunión belül, ám a G7-országok „mélyen alszanak”. Hozzátette: szerinte a G7-ek fenntartásának „alapvetően semmi haszna”, mivel a csoport képtelen kellő gyorsasággal reagálni a felmerülő problémákra. A Hetek értekezletén egyetértés született arról, hogy a problémákkal küszködő valutauniós országok helyzetének rendezéséhez nem kérik az IMF segítségét; a kérdést az EU hatáskörében tartják.

A múlt héten rekordmagasságokba emelkedtek az euróövezet leggyengébb makroláncszemeinek tartott Görögország, Spanyolország és Portugália államadósság-törlesztési kockázatának árazásai a londoni piacon, jelezve e három, súlyos költségvetési és adóssággondoktól szenvedő valutauniós gazdaság adóskockázati megítélésének folyamatos romlását és a görög „járvány” terjedését. A görög szuverén adósságtörlesztési kockázat fedezetére szolgáló határidős biztosítási csereügyletek (credit default swaps, CDS) árazása a pénteki londoni kereskedésben 437-447 bázispont között is járt, jóllehet zárásra számottevően, 406 bázispont környékére süllyedt. Ezek a CDS-díjszabások azt jelentik, hogy a görög törlesztési leállás ellen befektetői fedezetet kínáló piaci szereplők minden 10 millió euró görög kormánykötvény-adósság törlesztéskockázati biztosítási tranzakcióiért évente 400 ezer eurónál jóval nagyobb díjakat számítanak fel az irányadó ötéves futamidőre. Ez az euróövezeten belül alapmércének tekintett német CDS-árazás tízszerese. Simon Johnson szerint ugyanakkor Nagy-Britanniát is a költségvetési és adósságválságban lévő euróövezeti országokhoz kell sorolni, és ha a brit kormány nem tudja elhitetni a piacokkal, hogy belátható időn belül hiteles módon ellenőrzése alá vonja a költségvetést, akkor „nagy bajba” kerül. A csillagászati összegű gazdaságösztönző és banki tőkepótló intézkedések nyomán a hazai össztermékhez (GDP) mért brit államháztartási hiány a kormány előrejelzése szerint is eléri a 12,6 százalékot az idei pénzügyi évben.

A Standard & Poor’s nemzetközi hitelminősítő tavaly – hatalmas globális piaci visszhangot kiváltó lépéssel – már stabilról leminősítés lehetőségére utaló negatívra rontotta Nagy-Britannia lehetséges legjobb, „AAA” szintű szuverén adóskockázati besorolásának kilátását, arra a véleményére hivatkozva, hogy a jelenlegi költségvetési folyamatok mellett a brit nettó államadósság középtávon a GDP-érték 100 százalékára duzzad. A brit osztályzati kilátás tavalyi rontása komoly megrettenést okozott a piacon. Felmerült ugyanis annak a rémképe, hogy ha Nagy-Britannia elveszítheti „AAA” besorolását, akkor a hasonló költségvetési és államadósság-problémákkal küszködő Egyesült Államok ugyanilyen szintű adósosztályzata sincs biztonságban, márpedig az amerikai „AAA” a piaci kockázatmegítélés globális alapmércéje.

A hitelminősítők már tettek is utalást arra, hogy távlatilag veszélybe kerülhet az amerikai adósosztályzat. A Fitch Ratings a múlt hónapban megerősítette az Egyesült Államok „AAA” kormányadósi besorolását. Ehhez fűzött londoni elemzésében azonban kiemelte: ha az amerikai kormány nem hoz „nehéz adózási és kiadási döntéseket” az államháztartási hiány három-öt éven belüli csökkentésére, az államadósság az évtized második felére olyan szintet érhet el, ami már nyomást gyakorolna az Egyesült Államok elit „AAA” adósi státusára. A Moody’s Investors Service múlt heti új elemzésében szintén azt írta, hogy „nyomás alá kerülhet” az Egyesült Államok lehetséges legjobb szuverén adósi minősítése, ha az amerikai kormány nem tesz további költségvetési kiigazító intézkedéseket.

(MTI)

Eljött az év legrövidebb napja, és ez az időjáráson is meglátszik + videó

Szóljon hozzá!

Jelenleg csak a hozzászólások egy kis részét látja. Hozzászóláshoz és a további kommentek megtekintéséhez lépjen be, vagy regisztráljon!