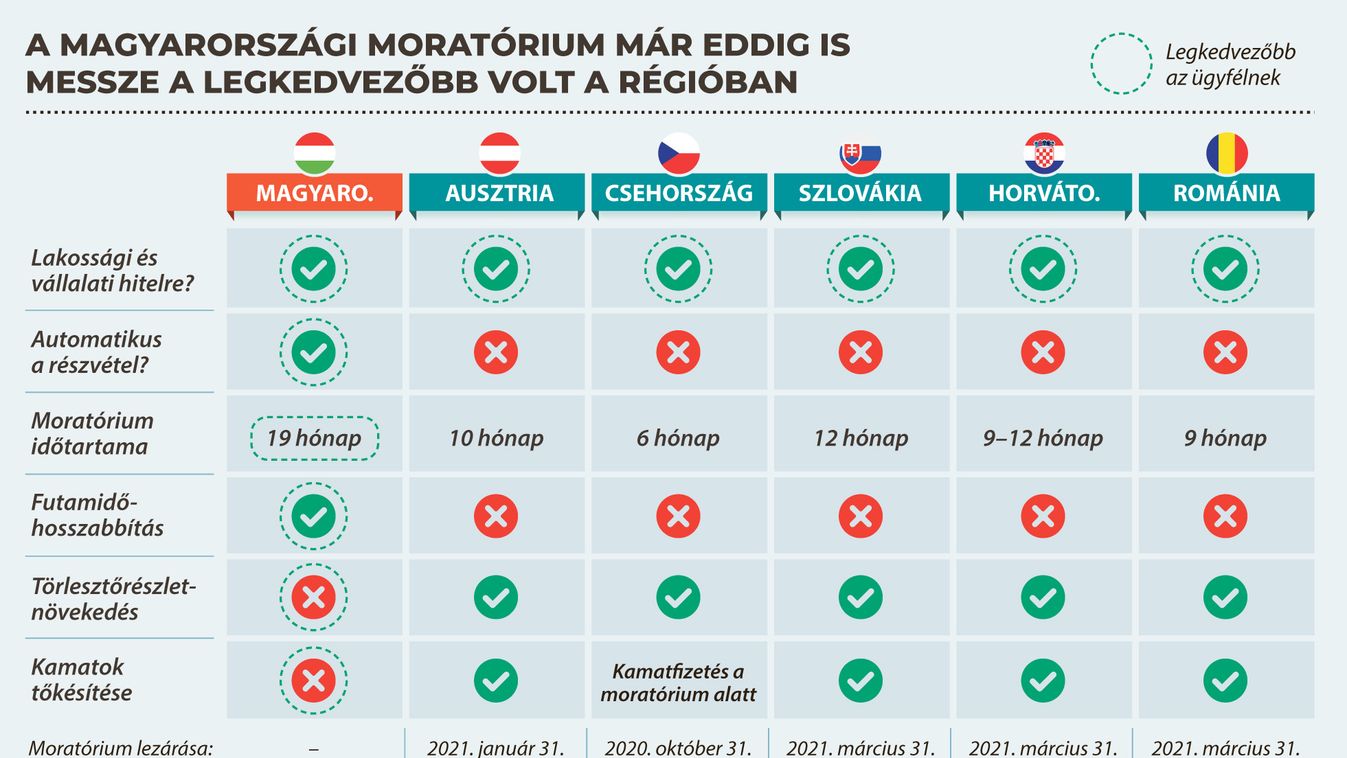

– A magyar hiteltörlesztési moratórium jóval hosszabb ideig és sokkal nagyobb mértékben kiállt az adósai mellett, mint bármely hasonló rendszer a világban – hangsúlyozta tegnap a Magyar Bankszövetség elnöke a világméretű koronavírus-járvány eddigi időszakát értékelve újságírók előtt. Jelasity Radován ugyanakkor arra is felhívta a figyelmet, hogy a kormány legutóbbi döntése alapján október 31-ig élő második moratórium hatálya alatt még jelenleg is 1,15 millió lakossági ügyfél áll, akiknek érdemes alaposan megfontolniuk, belépjenek-e a megváltozó feltételekkel folytatódó türelmi rendszer, 2022. június 30-ig tovább működő harmadik szakaszába. Kalkulációjuk szerint potenciálisan a most moratóriumban lévő adósok hozzávetőleg hetven százaléka lehet jogosult bejelentkezni a védőháló további igénybevételére. Ám az elnök úgy véli, ennél kevesebben élnek majd ténylegesen a lehetőséggel.

Mint ismert, Varga Mihály pénzügyminiszter hétfőn jelentette be a kormány döntését, amely szerint a nyugdíjasok, a gyermeket várók, illetve nevelők, a közfoglalkoztatottak, és azok a magánszemélyek, akiknek az előző évhez képest csökkent a jövedelmük kérhetik a törlesztési moratórium hosszabbítását. – A vállalkozások esetében azok jogosultak a részvételre a további kedvezményes időszakban, amelyeknek az árbevétele legalább 25 százalékkal esett az előző évhez képest, továbbá – mutatott rá Jelasity Radován. Külön jelezve, hogy a cégek esetében kitétel az is, hogy a jogosultaknak nem lehet gazdaságélénkítő hiteltartozásuk. Az elnök fontosnak nevezte megemlíteni azt is, hogy azoknak, akik hosszabbítani szeretnék a moratóriumot 2022 június végéig, erről a jogosultsági feltételek fennállása esetén nyilatkozniuk kell majd a bankjuknak. A bent maradás tehát most már nem automatikus.

A bankszektori szervezet elnöke – aki az Erste Bank első embereként maga is gyakorló bankár – azt javasolja,

aki tud fizetni, ne vegye igénybe az újabb moratórium adta lehetőséget.

Inkább kezdjen el törleszteni, akár megemelt havi részletekkel, vagy – amennyiben van félretett pénze, megtakarítása – éljen az egyre több banknál kérhető előtörlesztési megoldással és mielőbb rendezze a tartozását. Figyelmeztetett azonban, hogy

mivel pontos rendelet még nem jelent meg, a bankok csak azt követően – de minden bizonnyal minél előbb – értesítik majd az ügyfeleket az alkalmazandó szabályokról.

Szóljon hozzá!

Jelenleg csak a hozzászólások egy kis részét látja. Hozzászóláshoz és a további kommentek megtekintéséhez lépjen be, vagy regisztráljon!