– A héten a Központi Statisztikai Hivatal három fontosabb adattal jelentkezik. Hétfőn jelennek meg a májusi inflációs számok, csütörtökön az áprilisi ipari adatok második becslése, míg pénteken az áprilisi építőipari mutatók derülnek ki – ismertette lapunk megkeresésére Regős Gábor, a Gránit Alapkezelő vezető közgazdásza. Emlékeztetett, áprilisban az infláció minimálisan gyorsult, 3,6 százalékról 3,7 százalékra, miközben havi alapon az árak 0,7 százalékkal emelkedtek.

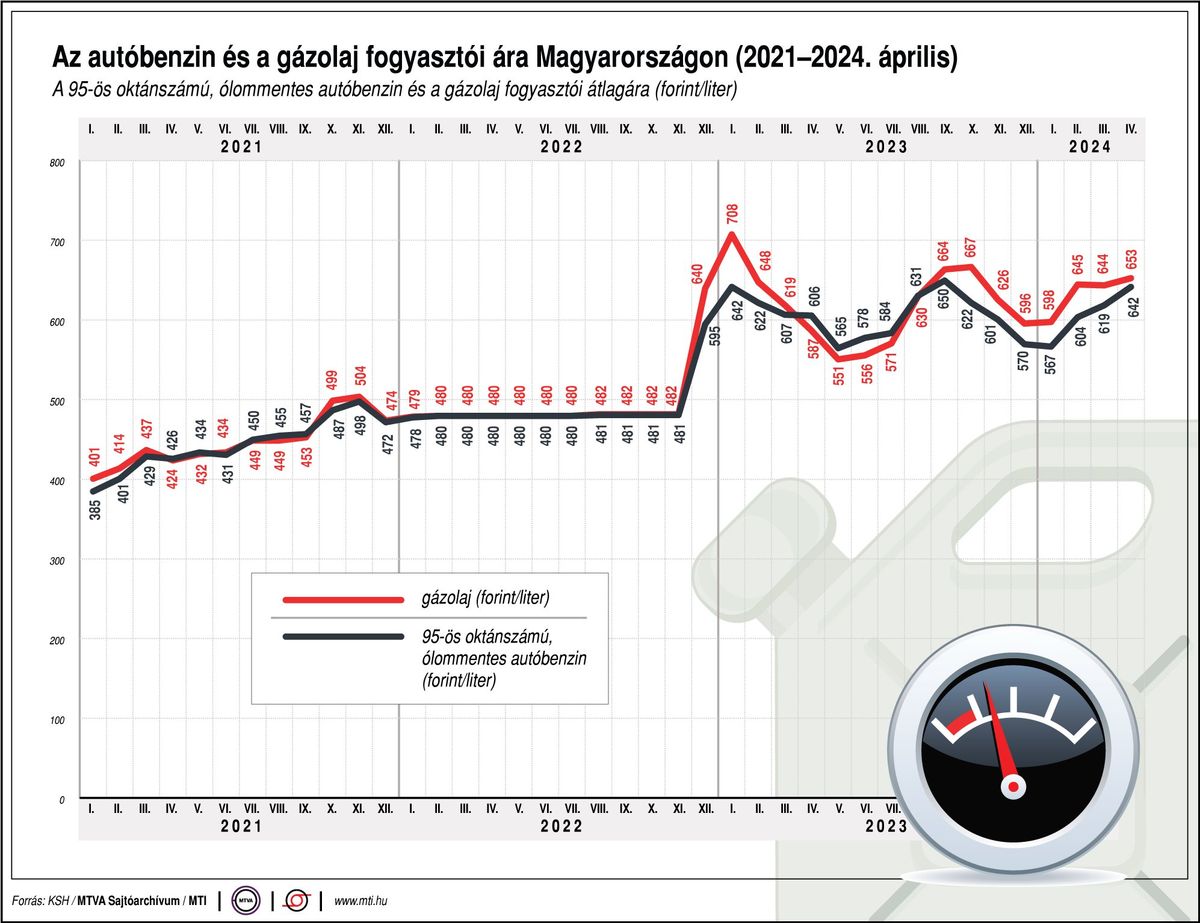

– Ez ugyanakkor azt jelenti, hogy áprilisban az árak még a jegybank inflációs célsávján belül voltak. Várakozásaim szerint ez májusban már nem lesz így: a bázishatás miatt kismértékben a jegybanki célsáv fölé kerülhetett a pénzromlás üteme. Ugyanakkor az üzemanyagok árának alakulása – és az erre vonatkozó kormányzati ráhatás – némileg segíthettek az infláció visszafogásában – sorolta Regős Gábor.

– Az első becslés alapján az ipar teljesítménye áprilisban havi alapon 0,7 százalékkal mérséklődött, míg éves alapon 6,4 százalékkal növekedett – idézte fel a vezető közgazdász. Ez a növekedés azonban a munkanaphatásnak köszönhető, ezt kiszűrve már 2,4 százalékkal csökkent az ágazat teljesítménye. Különösen is gyengén teljesített a villamos berendezések gyártása ágazat – ide tartozik az akkumulátorgyártás is – mutatott rá. A második becslésből megtudhatjuk, miként alakult pontosan az egyes ágazatok teljesítménye, illetve hogyan változott a rendelésállomány az egy évvel korábbihoz képest.

Az egyes ágazatok adatait – hasonlóan a márciusihoz – most is óvatosan kell kezelni, hiszen azt a naptárhatás jelentősen befolyásolta. Idén áprilisban hárommal több munkanap volt, mint egy évvel korábban.

A munkanaphatás az építőipar szempontjából is fontos lehetett. Ennek lehetett szerepe abban is, hogy márciusban éves alapon 6,3 százalékkal csökkent az ágazat teljesítménye, miközben havi alapon 2,8 százalékos mérséklődés történt.

– Ugyanakkor a mérséklődő kamatkörnyezet, az uniós források legalább az egy részének megnyílása és a gazdasági növekedés lassú visszatérése nyomán fokozatosan az építőipari termelésnek is növekednie kellene, még ha ez nem is történik meg egyik napról a másikra – magyarázta Regős Gábor.

Szóljon hozzá!

Jelenleg csak a hozzászólások egy kis részét látja. Hozzászóláshoz és a további kommentek megtekintéséhez lépjen be, vagy regisztráljon!