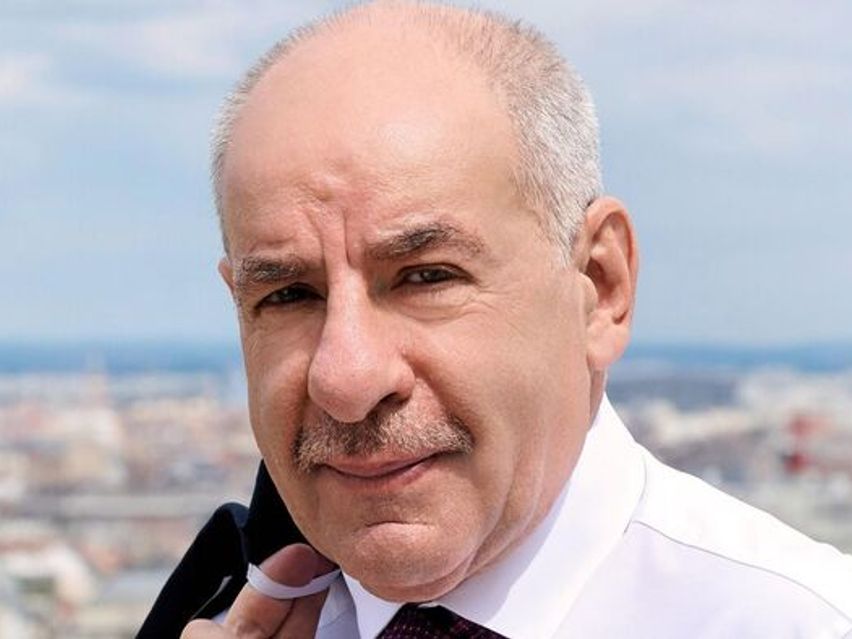

Soha nem volt ennyi készpénz forgalomban, mint tavaly november végén. Az összeg 6525 milliárd forint volt, ám ennek 80 százaléka a lakosságnál van a Magyar Nemzeti Bank (MNB) statisztikai mérlege szerint. Gond, hogy sokan a régi beidegződés szerint még mindig az ágyneműtartóban vagy befőttesüvegben tartják vagyonukat, pedig így a pénz vásárlóereje évről évre csökken az infláció miatt, valamint egy esetleges lakás- vagy háztűz, illetve egy betörés esetében is elveszíthetjük megtakarításaink nagy részét. A háztartások átlagosan 1,2 millió forintot tesznek félre. Ha ilyen sok készpénz van kint, akkor érdemes a párnacihánál jobban fialó befektetést választani. Ám Kuti Ákos, a Danube Capital R&A Zrt. vezérigazgató-helyettese szerint szem előtt kell tartani, hogy minél magasabb a hozam, annál nagyobb lehet a kockázat is. Ráadásul mostanában a világgazdaság alakulása is tartogathat meglepetéseket.

– Ahhoz, hogy hol és hogyan fialtassuk a pénzünket, előszámításokat kell végezni. Sokan esnek abba a hibába, hogy ezt a legfontosabb lépést kihagyják. Fel kell mérni a vagyoni helyzetet, de azzal is kalkulálni kell, hogy várhatóan mikor megyünk nyugdíjba, és milyen vagyonelemeket (ingóságokat, ingatlanokat) szeretnénk magunknál tudni. Aki idős korban kíván befektetni, annál is kell elemzést végezni. Érdemes előre feltérképezni, hogy mekkora a növekedési potenciál egy-egy kiválasztott eszközben, legyen az részvény vagy állampapír, netán festmény, és ezek megvásárlásával várhatóan milyen hozamot érhetünk el. Sajnos azt látom, egy éttermi étlap böngészésével több időt töltünk, mint saját pénzügyi helyzetünk elemzésével, amelynek összefüggéseit sokszor nem is értjük – hangsúlyozza szakértőnk, aki szerint ha a befektető kockázattűrő képessége nulla, akkor ne is számoljon azzal, hogy nagy nyereségre tehet szert. Ebből következik annak eldöntése: mi a kockázatos módszer, és mi nem az.

A legegyszerűbb forma a megtakarítási számla, ahol nem egy összegben kötjük le a pénzt, sőt folyamatosan utalhatunk belőle, ám ezért fizetni kell. Így viszont a tranzakciós költség több lesz, mint a kamat. Ez szinte egyenlő a spájzban rejtegetett pénzzel, ugyanis a jegybanki alapkamat alacsony, még egyszázalékos nyereséggel sem lehet kalkulálni. A lekötött bankbetét már minimális hozammal járhat, ám csodát nem kell várni egy 0,7–1,8 százalékos „jövedelmezőségtől”.

Szóljon hozzá!

Jelenleg csak a hozzászólások egy kis részét látja. Hozzászóláshoz és a további kommentek megtekintéséhez lépjen be, vagy regisztráljon!